Рынок мединформсистем растет и меняется

2011 г. был для рынка медицинских информационных систем достаточно напряженным. Выделение государством 24 млрд руб. на информатизацию здравоохранения привели к целому ряду поглощений и росту числа внедрений в ЛПУ всех типов. Однако, по мнению многих его игроков, положительная на первый взгляд динамика на деле может оказать на рынок МИС негативное влияние.

Рынок медицинских информационных систем (МИС) никогда не был простым. Число его участников год от года менялось несущественно, а для вхождения на этот рынок требовалось существенное (2-5 лет) время и ресурсы.

Экономический кризис и приход на рынок государства за пару лет сделали его не только сложным и трудным, но и очень рискованным. Череда поглощений нишевых игроков, прошедшая в 2011 г., не была неожиданностью и новостью: этого ждали, как неизбежного этапа передела рынка в случае вливания в него существенных средств.

Так и произошло: приход «больших денег» в виде выделения федеральных 24 млрд. руб. на 2011-2012 г. привлекли к рынку внимание крупных системных игроков и госкорпораций. Попытки госрегулирования рынка (вначале выпуском «Типовой МИС», затем созданием фонда алгоритмов и программ, а после них - разработкой методических рекомендаций и призывом идти в облака) и наложившийся на это финансовый кризис существенно сократили на 2009-2010 г. число проектов МИС.

2011 г. год отрасль использовала для того, чтобы наверстать упущенное. Получилось у всех по-разному. На рынке продолжает формироваться группа лидеров, активно конкурирующая друг с другом и нацеленная на закрепление и усиление своего влияния. 2012 г. – время тотальных региональных конкурсов на МИС и распределения регионов между разработчиками, а также смены руководства Минздрава. Предсказать результат этих процессов совершенно невозможно, но то, что они могут существенно изменить ландшафт рынка МИС, сомневаться не приходиться.

Что внедряет рынок?

Проведенное в феврале-марте 2012 г. исследование показало, что на начало 2012 г. в России было заявлено о 2678 (в 2011 – 1583) инсталляциях МИС, а количество автоматизированных рабочих мест составило 67 тыс.

Необходимо отметить, что на сегодняшний день «инсталляция МИС» понимается очень по-разному. Ряд разработчиков считает инсталляцией факт продажи системы заказчику (но в реальности система может не применяться вообще), ряд – поставку и эксплуатацию системы в ЛПУ на несколько рабочих мест (что скорее является поставкой системы, но не полноценным проектом автоматизации ЛПУ) и лишь некоторые компании занимаются проектами полной автоматизации с выходом на запланированный уровень использования МИС в большинстве рабочих мест лечебного учреждения. Более того, не редки случаи, когда одно и тоже ЛПУ числится в списке внедрений сразу у 2 компаний-разработчиков.

В отсутствие возможности проверить все данные, было принято решение принимать их «как есть». Для того, чтобы оценить ориентировочный объем внедрений в целом по рынку, был разработана простая математическая модель, использование которой позволило рассчитать, что к началу 2012 г. в России выполнены поставки МИС в 4930 ЛПУ на 104,2 тыс. рабочих мест (146,9 тыс. пользователей).

Динамика поставок МИС за 2005-2011 г.

| Год наблюдения | Количество ЛПУ, в которые были поставлены МИС | Количество автоматизированных рабочих мест |

| 2005 | 206 | 6 тыс. |

| 2007 | 1000 | 34,8 тыс. |

| 2009 | 2800 | 53,9 тыс. |

| 2010 | 2440 | 52, 3 тыс. |

| 2011 | 4930 | 104,2 тыс. |

* включая ЛПУ всех видов и форм собственности

Источник: «Врач и информационные технологии», 2012

По данным Минздравсоцразвития РФ, государственная система здравоохранения представлена 8960 ЛПУ, в которых работает 625,7 тыс. врачей и 1327,8 тыс. среднего медперсонала (что в сумме составляет 1953,5 тыс. пользователей). С учетом того, что из всех зафиксированных в процессе исследования инсталляций МИС 66,2% приходится на государственный сектор, можно утверждать, что доля государственных ЛПУ, использующих МИС (в самой разнообразной форме – от нескольких рабочих мест до полной автоматизации) составляет ориентировочно 3263 ЛПУ или 36,4% (в 2007 – 3.9%, в 2009 г. – 10.6%, в 2011г. – 15%). Анализ пользователей позволяет утверждать, что в государственном здравоохранении примерно 97,2 тыс. сотрудников и 4,9% из них используют МИС (в 2007 г. – 1,28%, в 2009 г. – 2,2%, в 2011 г. – 1,8%).

По данным других источников, доля ЛПУ, использующих МИС, составляет от 5 до 15%. Например, в «Концепции создания единой государственной информационной системы в сфере здравоохранения», утвержденной приказом Минздравсоцразвития РФ №364 от 28.04.2011, сказано, что лишь 7,7% лечебно-профилактических учреждений обеспечивают реализацию процессов ведения электронной истории болезни или электронных медицинских карт.

Вероятно, разница между данными, приведенными в Концепции, и полученным в исследовании показателем в 36% кроется как раз в понимании, так что же такое «заказчик МИС» или «проект внедрения МИС». Безусловно, показатель 36% не означает, что именно такое количество ЛПУ выполнили полноценную автоматизацию своей работы, включая переход на электронную медицинскую карту. Скорее всего, существенная часть этой группы составляют ЛПУ, использующие МИС для частичной автоматизации: например, формирования статистической отчетности, реестров на оплату ОМС и автоматизации отдельных кабинетов или служб. Более того, разница в процентных отношениях (36% ЛПУ, но при этом 4,9% пользователей) говорит о том, что МИС чаще всего используются именно для частичной автоматизации.

Таким образом, несмотря на существенную динамику числа ЛПУ, использующих МИС (рост в 2 раза по сравнению с прошлым 2011 г.), необходимо понимать, что пока разработчики скорее заняты борьбой за количество проектов, нежели за их качество.

Как дела в ЛПУ?

В среднем, в каждом ЛПУ автоматизировано 21,1 рабочих места или 29,8 пользователя. У «активных» разработчиков этот показатель чуть выше – 30,4 рабочих места и 57,4 пользователя соответственно. Стоит отметить, что этот показатель очень существенно отличается от разработчика к разработчику – разброс показателя может составлять от 4-5 до 400 рабочих мест на 1 внедрение.

Например, существуют компании, ориентированные на массовые решения - те, которые имеют сотни, а иногда значительно больше поставок МИС. Но, как правило, среднее число рабочих мест у них сравнительно невелико – 12-20 на 1 внедрение. Компании, предлагающие системы для полной автоматизации имеют несколько десятков или до сотни поставок МИС, но зато среднее число рабочих мест у них в разы больше – 60-80.

Необходимо отметить, что в динамике наблюдений по годам показатель числа рабочих мест/пользователей на 1 внедрение стабильно снижается.

Оценивая длительность присутствия на рынке и достигнутые объемы внедрений, можно сделать вывод, что наилучшие показатели у отрасли были в 2008 г.: тогда и среднее количество выполняемых каждым разработчиком проектов, и количество автоматизируемых рабочих мест за проект были максимальными. Затем, в 2009-2010 г. наблюдалось заметное снижение этих показателей. 2011 г. стал годом возрождения рынка МИС: многие компании существенно увеличили число проектов, в среднем вернувшись к докризисным показателям.

Динамика внедрений МИС за 2004-2011 гг.

| Показатель | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 |

| Среднее число внедрений одной МИС в год | 4,3 | 5,7 | 7,25 | 17,0 | 23,2 | 14,2 | 8,3 | 30,6 |

| Среднее число автоматизированных рабочих мест на МИС | 118,1 | 148,2 | 264,6 | 46,2 | 195,3 | 162,3 | 155,6 | 206,1 |

Источник: «Врач и информационные технологии», 2012

Основными заказчиками МИС являются государственные ЛПУ: 66,2% (в 2011 г. – 67,6%) от всех инсталляций. При этом 43,3% из них – это муниципальные учреждения (в 2005 г. - 46.30%, в 2007 г. - 55.8%, в 2009 – 56.9%, в 2011г. – 58,9%), 15,5% - региональные (в 2007 г. – 13.26%, в 2009 – 3.45%, в 2011 – 6,82%) и 7,4% - федеральные (в 2007 г. – 9.39%, в 2009 – 12.07%, в 2011 – 1,92%).

Вторым основным пользователем МИС являются коммерческие ЛПУ – 22,9% (в 2007 г. - 6.08%, в 2009 г. - 18.9%, в 2011 – 20,5%). Ведомственные ЛПУ составили 10,9% от всех инсталляций (в 2005 г. – 23.15%, в 2007 – 15.47%, в 2009 – 8.62%, в 2011 – 11.9%).

По сравнению с прошлыми годами, аметных изменений распределения заказчиков МИС по формам собственности не наблюдается. Единственным стабильными изменением является устойчивая тенденция роста числа коммерческих ЛПУ среди заказчиков МИС, в основном за счет сокращения доли ведомственных заказчиков.

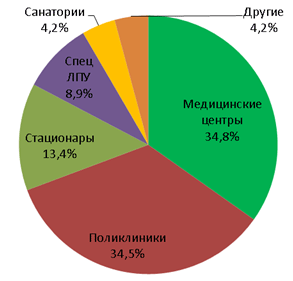

Распределение проектов внедрения МИС в зависимости от вида ЛПУ по сравнению с прошлым годом претерпело существенное изменение. На различные медицинские центры (включая ЦРБ) приходится 34,8% проектов (в 2005 г. – 27.18%, в 2007 г. - 22.91%, в 2009 г. – 14.71%, в 2011 г. – 27,9%), на поликлиники – 34,5% (в 2005 г. – 29.13%, в 2007 г. - 24.02%, в 2009 г. - 36.76%, в 2011 г. – 21.5%), на стационары – 13,4% (в 2005 г. – 37.86%, в 2007 г. - 46.37%, в 2009 г. - 46.32%, в 2011 г. – 24.8%), на специализированные ЛПУ (диспансеры, стоматологические поликлиники и т.д.) – 8,9% (в прошлом году – 18.1%), на санатории – 4,2% (в 2005 г. - 5.83%, в 2007 г. - 6.7%, в 2009 г. – 2.21%, в 2011 г. – 5.4%), а на другие виды ЛПУ (включая ВУЗы) – 4,2% (в 2011 г. – 2.3%).

Распределение внедрений МИС по видам ЛПУ

Источник: «Врач и информационные технологии», 2012

Столь разительные изменения в росте числа поликлиник (с 21.5% до 34,5%) на фоне сокращения доли стационаров (с 24.8% до 13.4%) и специализированных ЛПУ (с 18.1% до 8.9%) говорит о том, что тот общий рост числа поставок МИС, который выявлен за прошедший 2011 г., был достигнут главным образом за счет учреждений амбулаторного звена – самого массового вида ЛПУ в РФ.

Прогнозы игроков

Традиционно вместе со сбором информации о различных решениях, был проведен опрос разработчиков о текущем состоянии отрасли и перспективах ее развития.

Число разработчиков, оценивающих рынок МИС как находящийся в активной стадии формирования, заметно поубавилось: если в 2011 г. такую оценку давали 75% разработчиков, то в 2012 г. – только 50%. Усилились негативные оценки: 29% разработчиков оценивают рынок МИС как «зачаточное состояние», еще 7% - как отсутствие рынка и 7% (что было отмечено впервые) – склонны считать, что рынок не развивается, а деградирует. Лишь оставшиеся 7% находят, что рынок МИС полностью сформирован и находится в зрелом состоянии.

57% участников уверены, что на рынке информатизации здравоохранения отсутствует открытая честная конкуренция между решениями, 21% отметили, что конкуренция существует только отчасти - в основном, на рынке коммерческих ЛПУ, а в госсекторе действую неконкурентные правила игры. Только 14% уверены, что конкуренция существует.

64% разработчиков считают, что реализация проекта создания единой государственной информационной системы здравоохранения (ЕГИСЗ) приводит к стагнации и уничтожению рынка МИС. Еще 21% также негативно оценивают роль ЕГИСЗ, но менее радикально – в их оценках преобладают фразы «ничего не дает», «мешает развиваться», «лучше бы не было – но перетерпеть можно». 14% разработчиков оценивают проект позитивно, говоря о том, что он способствует развитию отрасли (чаще всего причиной такой оценки называлась покупка компьютеров и создание инфраструктуры за счет федеральных средств).

Оценивая препятствия и причины недостаточного развития рынка МИС, участники исследования отметили деятельность органов власти (чиновников) – 27%, отсутствие стандартов – 22%, внутренние проблемы ЛПУ, их неготовность и незаинтересованность – 18%, отсутствие финансирования – 18%, отсутствие свободы в плане выбора МИС (решений и поставщиков) – 9%, отсутствие пригодных для внедрения МИС – 5%.

Среди положительных процессов и предпосылок, благоприятно влияющих на рынок МИС, были названы проект модернизации здравоохранения – 33%, деятельность профессионального сообщества – 24%, активность и заинтересованность самих ЛПУ – 23%, усиление внимания к теме информатизации со стороны первых лиц государства – 9%.

Для улучшения ситуации с внедрением МИС, по мнению опрошенных, в первую очередь необходимы разработка стандартов, регламентов и единой НСИ – 31%, порядок в работе регулятора (в первую очередь – МЗСР) – 15%, появление у ЛПУ возможности самостоятельно выбирать для себя МИС – 14%; разработка системы мотивации персонала ЛПУ к использованию МИС – 12%; улучшение финансирования рынка МИС – 8%. Также участники исследования отметили необходимость внести уровень информатизации ЛПУ в систему оценок чиновников (от главврача до губернатора) – 7% и борьбы с коррупцией - 7%.

Вернуться на главную страницу обзора

Опубликовано в 2012 г.